点击观看网站应用教学短片

牛熊证 认股证 首选法兴

- 本结构性产品并无抵押品

- 法兴热线:(852) 2166-4266

换股比率

换股比率是换取1股正股所需要的权证股数,例如一只换股比率为10兑1的腾讯认购证,在到期日时每10份权证可换取购买1股正股的权利;100兑1的腾讯认购证,则为每100份权证可换取购买1股正股的权利,如此类推。理论上,换股比率不会影响权证的价格表现(参考上一课:影响轮价的主要因素),只会影响权证的面值,意思是两只条款(包括行使价、到期日、引伸波幅)一样的权证,如果一只换股比率为10兑1,另一只为100兑1,那麽,10兑1的权证价格将为100兑1的10倍。

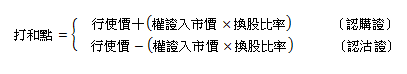

打和点和溢价

打和点是假设权证在到期日时,持货刚好不输不赢时的正股价格。

而溢价就是正股由现价升至(认购证)/跌至(认沽证)打和点所需要变动的百分比。

除非投资者打算持货至到期日,否则并不太需要着眼於这两个数据。

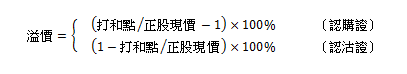

对冲值(Delta)

对冲值是反映当正股价格变动1元时,权证理论价格的变动。假设一只换股比率为1兑1的建行认购证A的对冲值为0.5,当建行股价上升1元,该权证的价格理论上便会上升0.5元(1元X 0.5)。一般来说,认购证的对冲值在0至1之间,认沽值对冲值在0至-1之间。对冲值取决於正股的现价与行使价的距离、权证的剩馀年期等,因此会随正股价格及时间变动,同时,对冲值也反映着权证在到期时成为价内的机会:

| 愈价外 | 愈贴价 | 愈价内 | |

|---|---|---|---|

| 认购证 | 愈接近0 | 愈接近0.5 | 愈接近1 |

| 认沽证 | 愈接近0 | 愈接近-0.5 | 愈接近-1 |

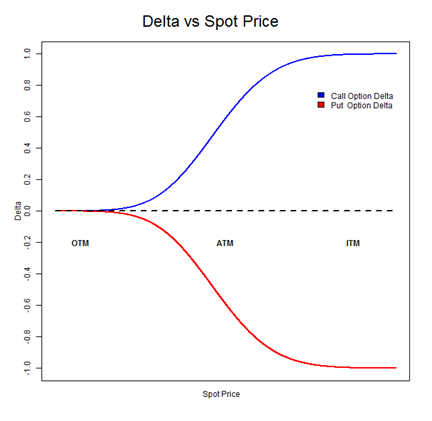

实际杠杆

实际杠杆反映权证价格与正股价格变动的关系,假设投资者买入一只实际杠杆为10倍的汇丰认购证,当汇丰股价上升1%,该认购证价格理论上会上升10%(假设时间值损耗为零,引伸波幅等其他因素不变)。实际杠杆是由以下公式计算出来的:

实际杠杆愈高,潜在利润就愈大,但同时看错方向所造成的潜在损失亦会愈大。实际杠杆是随着正股股价、权证价格及对冲值而变动的,比如说,当正股股价上升,权证价格也上升,但由於权证的杠杆作用,权证价格升幅比正股股价升幅来得大,套入公式里,分子的升幅比分母的小,实际杠杆便会下跌。因此,实际杠杆仅能反映正股股价在某一短时间内变动时,权证价格的理论变动幅度,随着持有的时间增加,此数据的参考性会有所下降。

街货量

街货量(又称市场持货量)是指在当日收市後,除发行人以外的市场参与者所累积持有的权证份数,亦即是市场累积过夜持仓的数量。每当投资者买入权证,该权证的街货量就会增加。假设发行人推出了总数4000万份的权证A,市场总数买入了400万份,那该权证的街货量就是10%。投资者须注意,随着街货量占总发行量比例持续增加,权证价格较大机会被市场供求力量支配而造成价格比较波动,甚至不跟随正股股价变化的情况。因此,无论投资者在选择权证时或是已经持货,都必须谨慎留意街货量会否过高及其隔夜变化,尽量避免选择或持有高街货权证。